私は青色のフリーランス(ブロガー以外に本業があります)ですが、自宅で開業したばかりで減価償却資産ばかりあるので、まだ夫の扶養内で仕事をしています。ブロガーとしても未熟なので、まだしばらくは扶養内なのかなー、と思ってます。

これをご覧になっている方で、今一番問題意識をお持ちなのは、扶養を超えるか超えないかのギリギリの方でしょうか。扶養内で働くメリット、扶養から外れてたらどれくらいの収入があれば損をしないかというのを扶養控除の観点から今回は書いていきたいと思います。

もくじ

私は夫の扶養内で働いています

そもそも結婚当初は正社員としてガツガツ働いていましたし、お互いの両親とも現役でしたので、扶養なんて言葉はほとんど聞いたことがなかったし、フリーになってもそこそこの売り上げもあったので調べようとも思いませんでした。

実際に私が夫の扶養に入ったのは前職場を退職後、約1年後。自宅開業だったので減価償却資産が山ほどあったことに気づいたあとでした。

その間に支払った健康保険・年金に年間約60万以上・・・。さらに夫の扶養控除分を合わせると追加で数万損したことになります・・・。

扶養とは2種類あり!?!?

所得税の扶養

扶養する方の扶養控除に大きく関わってくるものです。扶養される方の年収、人数によって、所得から一定の額が控除されるというものです。

年収103万円以下(所得税には38万円の「基礎控除」と、最低65万円の「給与所得控除」という仕組みがあり)の場合、配偶者控除で一律38万円(70歳以上の場合は48万円)で扶養者の所得から控除されます。

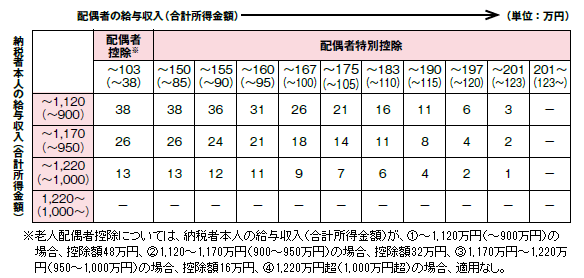

また、配偶者特別控除の場合は、以下のように所得に応じて控除額が変わってきます。

社会保険の扶養

年収150万円までは配偶者控除と同じように、年末調整で扶養者の所得から満額の38万円を控除してもらえます。

しかし、社会保険の扶養の範囲は、所得税の扶養の範囲をはまた別に設定してあるので注意が必要です。扶養の対象となるのは、生計を一にしている配偶者や、3親等内の親族ですが、75歳未満の者と限定されています。

130万の壁

社会保険の扶養の収入基準額が年間収入130万円未満です。たとえば扶養にしたい人がパートなどの給与のみの場合、労働時間が週30時間(正社員の所定労働時間が40時間の場合、おおよそ4分の3以上)、年間の給与収入130万円未満、月給にすると108,333円未満でないとが厚生年金と健康保険の加入対象になってしまいます。

つまり週30時間未満、月給10万未満であれば厚生年金・健康保険は加入する必要はありません。

106万の壁

短時間労働者のうち年収130万円に満たない人でも、年収106万円以上であれば、次の5つを満たす場合には、社会保険の保険料負担が発生する場合があります。

①週20時間以上の勤務、②賃金月額8.8万円(年収106万)以上、③勤務期間が1年以上(見込みも可)、④従業員501人以上の企業、⑤学生以外

フリーランスの場合

しかし、私のようなフリーランスですと各月の収入にバラつきがあるため、基本的には確定申告後に判断されるそうです。

確定申告書の事業所得の欄が130万円未満だったら、OKと夫の健康保険組合の方は言っていましたが、各健康保険組合でも判断が違うようなので、確認が必要です。(必要経費等を差し引く前の金額で判断する事業所もあるとネットで書いてあるところもありました)

130万円の壁対象者が損しない金額は?

130万の壁の対象者の場合、150万円ギリギリまで働いた場合、国民健康保険を約1.7万円×12か月(20.4万)と国民年金を約1.6万円×12か月(19.2万)を支払わなければいけなくなるので、150万円を狙うなら、130万円でセーブした方が断然いいという結果になりますね。逆に130万円を超えた場合は諦めて、バリバリ働きましょう!(笑)

被扶養者が個人事業主の場合の判定方法

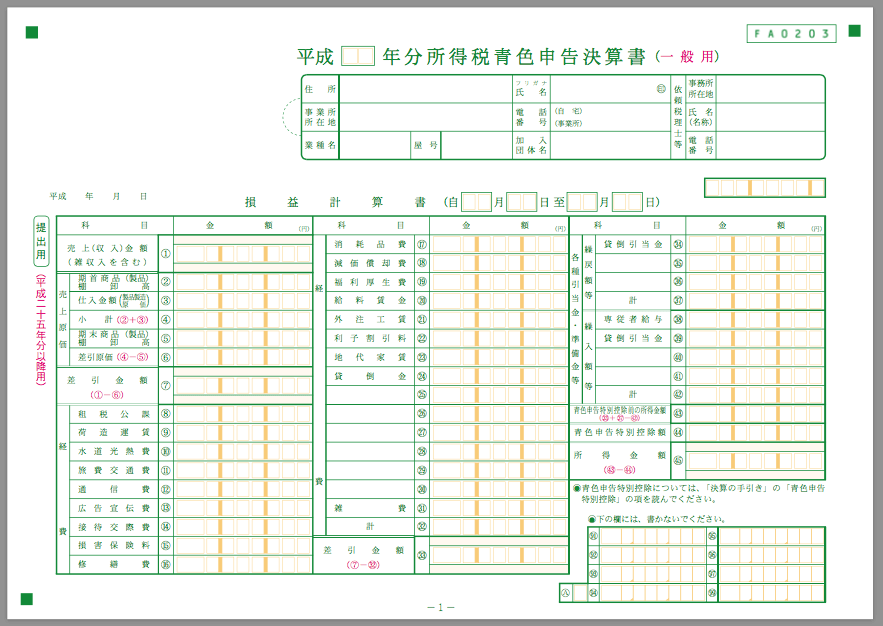

社会保険の扶養の認定については、各健康保険組合にお問い合わせいただくとして、所得税上の扶養についての判定方法はものすごく簡単です!!

45番『所得金額』が38万未満かどうかが鍵になります。その所得金額から、各種所得控除(生命保険料控除とか、小規模企業共済控除とか)を引いた金額とよく間違えられる方がいるのですが、違います。絶対に違います。その間違いだけで、扶養から外れる可能性もあるので、注意してください!!

総所得が38万を超えそうならば結局のところ経費を増やすしかない

iDeCoを増やしたり、ふるさと納税をしたり…そんなことしても意味ないんです。これらは『人的控除』と言って、総所得から所得税を計算するために控除されるものであって、扶養の判定とは無関係です。

結局のところ、経費を増やすしかないんですよね…。家事按分など、今まで経費にしていなかったもの、ありませんか?がむしゃらに支出を増やすのではなく、今ある支出が経費にならないか確認しましょう!

まとめ

この知識を知らなかったばっかりに、50万円以上を失ってしまいました。皆さんはそんなことはないとは思いますが、本当にお気をつけください。。。社会保険の扶養については、確定申告が終わったばかりかと思いますが、不安でしたら事前に確認しておくと、経費で所得を抑えようとか色々対策はできるのでお勧めです!

今回の(特別)扶養控除のお話とは別に、

インスタ更新中!!